家族信托凭借其强隔离属性已受到高净值人士的广泛关注,而具有普惠特性的家庭服务信托将覆盖广大的中产阶级,将更多对信托功能有需求的中产阶级家庭容纳进来,让更多富裕中产家庭客户也可以享受到风险隔离、财富传承、财富保护、资产配置等服务。

家族信托与家庭服务信托二者都是服务于家庭,那么有家庭财富管理需求的高净值人士该如何选择?

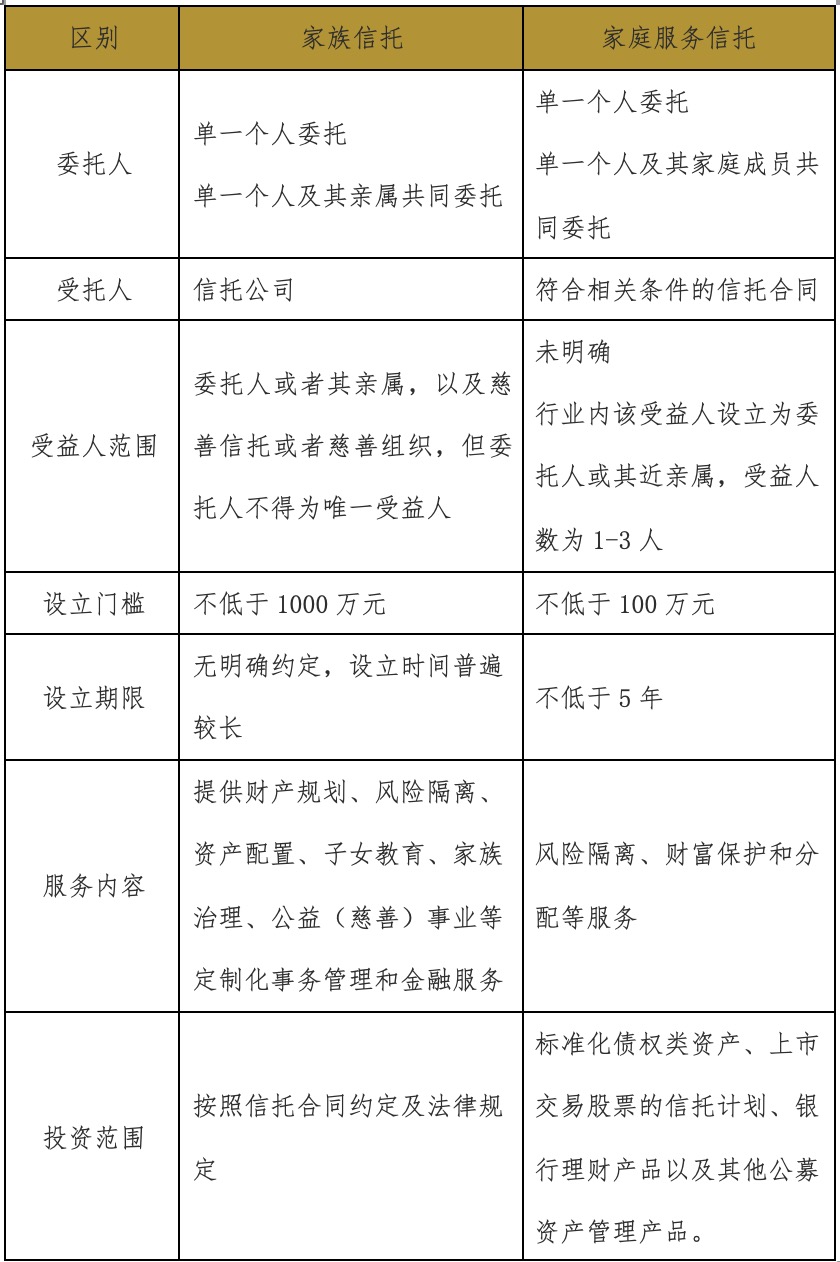

一、 信托的设立门槛

家族信托:初始设立时实收信托应当不低于1000万元。

家庭信托:初始设立时实收信托应当不低于100万元。

《通知》要求家族信托实收信托应当不低于1000万元,家庭服务信托实收信托应当不低于100万元。从设立信托的财产门槛来看,家庭服务信托的财产门槛大幅低于家族信托。家庭服务信托更低的门槛要求可以满足更大范围的客户对于财富管理的需求。

二、 委托人的要求

家族信托:委托人为“单一自然人”或“单一自然人及其亲属”。

家庭信托:“单一自然人”或“单一自然人及其家庭成员”。

二者的差异在于亲属和家庭成员,家族信托的委托人范围比家庭服务信托相对更加宽泛。

根据我国《民法典》一千零四十五条规定,“亲属包括配偶、血亲和姻亲。近亲属包括配偶、父母、子女、兄弟姐妹、祖父母、外祖父母、孙子女、外孙子女,即只有配偶和三代内的直系血亲;而家庭成员为配偶、父母、子女和其他共同生活的近亲属。

三、 信托的受益人

家族信托:受益人应当为委托人或者其亲属,以及慈善信托或者慈善组织,但委托

人不得为唯一受益人。

家庭信托:受益人没有明确要求。

家族信托的受益人范围更为广泛,而,家庭服务信托的受益人没有明确要求。各家信托公司在设立家庭服务信托受益人,该受益人可设立为委托人或其近亲属,受益人数为1-3人。

四、 信托财产类型

家族信托:没有明确的要求。

家庭信托:没有明确的要求。

《信托分类通知》对家族信托和家庭服务信托的信托财产都没有明确规定。

理论上,委托人合法拥有所有权的财产均可以作为信托财产,如资金、金融产品、保单、股权、不动产等,还包括市场上不断的创新,以金融资产、实物多种资产、专利权等等资产类型的信托财产。

但是,对于家庭服务信托而言,由于《信托分类通知》明确其投资范围仅限于标准化债权类资产和上市交易股票的信托计划、银行理财产品以及其他公募资产管理产品,因此信托财产较多可能以资金为主。

五、 信托期限

家族信托:家族信托侧重财富代际传承,存续期限普遍较长,尤其是跨代际传承的家族信托,存续期限可能会伴随几代人。

家庭信托:《通知》要求家庭服务信托期限不低于5年。

目前,家族信托业务规则要求家族信托合同期限是5-50年,期限一般不低于10年,可以延长至永远。相较而言,家庭服务信托期限没有最长期限的限制,但最低不得不低于5年,未来可能会以“5+X”的期限设置为主,即“五年封闭期+开放期”。

六、 信托实现的功能

家族信托:以家庭财富的保护、传承和管理为主要信托目的,提供财产规划、风险隔离、资产配置、子女教育、家族治理、公益(慈善)事业等定制化事务管理和金融服务的信托业务。

家庭信托:提供风险隔离、财富保护、资产配置和收益分配等服务。

家族信托和家庭服务信托均可实现风险隔离和财富规划的功能,也是信托的本源功能。

对比来看,家族信托除风险隔离、财产保护以外,可实现的功能更加丰富和定制化,还覆盖了财产规划、子女教育、家族治理、公益(慈善)事业等方面的服务内容,突出了信托制度在家族财富传承规划和家族治理等方面的功能作用。

七、 投资范围

家族信托:家族信托的信托财产没有明确的投资限制,在符合监管要求的前提下,可以根据委托人需求开展各类投资运用。

家庭信托:明确将其投资范围限定在标准化债权类资产和上市交易股票的信托计

划、银行理财产品以及其他公募资产管理产品。

《信托分类通知》对家族信托的投资范围并没有明确的规定,一般而言,信托公司会按照委托人的投资和风险偏好以及信托合同的约定进行相应的投资,投资范围比较广泛。而对于家庭服务信托,《信托分类通知》明确将其投资范围限定在标准化债权类资产和上市交易股票的信托计划、银行理财产品以及其他公募资产管理产品。

当前,行业内家庭服务信托投资方向主要以同业存款、标准化债权类资产和上市交易股票为最终投资标的的信托计划、理财产品以及其他公募资产管理产品等标准化产品为主,以体现“稳健”投资对家庭整体的规划;而家族信托底层投资是信托公司按照委托人的投资和风险偏好以及信托合同的约定进行相应的投资,投资范围比较广泛。

八、 信托财产管理

家族信托:定制化和个性化。

家庭信托:标准化。

《信托分类通知》对家族信托和家庭服务信托的信托财产都没有明确规定。

家族信托的管理方式更为定制化和个性化。家族信托门槛较高,财产类型多样,需要对委托人较大规模的各类信托财产提供专业化、定制化的事务管理和金融服务;而,家庭服务信托的管理方式相对更为标准化,管理方式侧重开展符合委托人风险偏好和受益人需求的组合投资,投资范围限符合投资条件的标准化金融产品。

简而言之,家族信托适合家庭结构复杂,财产类型多样,财富管理要求高的家族,而家庭服务信托更能满足资金体量相对较小的家庭对于资产隔离和保护的需求。

随着宏观环境日趋复杂,资本市场波动加剧的背景下,中产阶层及高净值人士可在信托、银行等专业机构的助力下,拓展生命的宽度和广度,享受财富带来的安逸幸福和家族基业永续长青。